出品:大眼楼管

作者:汤朝露

8月16日,深圳市中洲投资控股股份有限公司(下称“中洲控股”)公布2021年半年度报告。

报告期内,中洲控股营业收入为39.56亿元,同比增长12.50%;归属于上市公司股东的净利润2.76亿元,同比增长78.74%;基本每股收益为0.4175元/股。截至本报告期末,中洲控股总资产为424.3亿元,归属于上市公司股东的净资产81.18亿元。

扭亏为盈 压力有所缓解

2021年上半年,中洲控股实现营业收入39.56亿元,同比增长12.5%;净利润1.96亿元,同比增长80.85%。毛利率达31.84%,比2020年末的27.25%上升4.59个百分点,净利率也有所提高,由2020年末的1.50%上升至4.96%。经营活动产生的现金流量净额为-1.29亿元,中洲控股称是因为销售回款增加额低于支付地价款、支付税费增加额,致经营活动往来款收支净额减少。

今年上半年,中洲控股营收和利润均有所增长,而此前中洲控股一直面临较大的业绩压力。

2021年第一季度,中洲控股的净利润亏损1.10亿元,而2020年末的成绩也不佳。2020年末,中洲控股营业总收入106.97亿元,同比增加48.30%;但净利润仅为1.60亿元,同比下降了76.25%。中洲控股净利率一直难有起色,2020年甚至跌破历史最低到1.50%,比上一年还下滑7.84个百分点。

上半年业绩扭亏为盈也让中洲控股的压力有所缓解。

上半年仅完成目标74% 销售额、销售均价下跌

中洲控股2021年上半年实现房地产销售面积29.3万平方米,销售金额41.6亿元,完成上半年目标74%。今年上半年的销售额较去年同期的60.1亿元下降了30.8%;上半年销售均价为14197.95元/平米,较去年全年均价下降了26.93%。

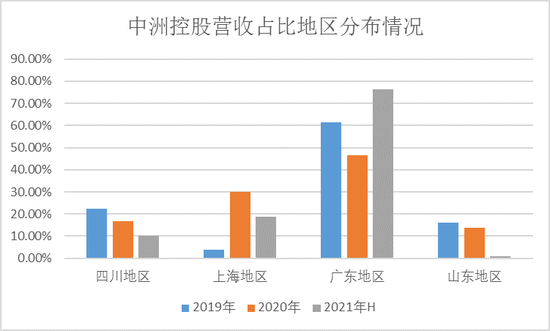

营收构成方面,广东地区营业收入占比有明显提高。上半年广东地区贡献的营业收入为30.23亿元,占总营收的61.34%,较2020年全年占比增加了29.73%,而四川地区、上海地区、山东地区的营收占比均有所下降。其中山东地区的营收占比减少幅度最大,仅为0.82%,较去年比重下降12.93%。一直引以为傲的位居胶州销售金额前列的青岛半岛城邦项目本期也只贡献了2.76亿元的销售额,同比下降47.80%。

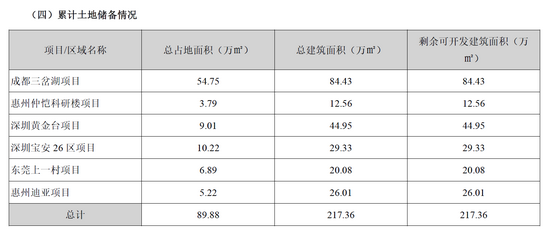

而通过上半年的累计土地储备分布也可以看出中洲控股的布局倾向。上半年中洲控股土储项目中,广东地区项目的总建筑面积为132.93万平米,占61.16%,可见中洲控股后续还将持续在广东地区发力。值得注意的是,土储项目中还有38.84%的土地位于成都,这是否意味着中洲控股将在成渝地区大展身手。

上半年土储不增反减

2021年上半年,中洲控股无新增土地储备项目,且土地储备有所收缩,从2020年末的总建筑面积239.10万平米,减少至2021年中的217.36万平米。

根据中洲集团2021年的经营目标,今年预计新增土地储备计容积率面积40万平方米。但其实中洲控股过去两年的新增土储面积目标完成量分别只有38.56%和47.60%。今年上半年中洲控股土储总建筑面积不增反减,减少了9.09%。

面对当前房地产行业调控政策不断趋紧的现状,中洲控股没有延续此前的激进拿地模式,而是大幅放缓拿地,选择观望,并且提出了“稳中求进、高质发展”的发展战略。

2019年和2020年中洲控股新增土地总价款占当年销售金额的比重分别为11.49%、3.86%。到了2021年上半年直接降为零,中洲控股的谨慎可见一斑。

资产负债率达80.3% 现金压力较小

2021年上半年中洲控股的资产负债率为80.3%,同比下降2.12个百分点,但依然高于去年行业平均水平。

2021年上半年,中洲控股的总负债为340.71亿元,其中有息负债为150.67亿元,有息负债率为44.22%,比2020年末微降。

中洲控股上半年货币资金为32.25亿元,较2020年末减少3.91%。现金短债比为2.02,较2020年末的1.87有所上升,现金压力较小。

尽管资产负债率相对较高,但中洲控股控制了融资成本,融资成本区间在4.65%-11%,其中成本最低的银行贷款占期末融资余额的比重最大,为78.73%。上半年的财务费用为1.79亿元,同比减少30.30%。

高负债率、销售额的下滑等因素都让中洲控股不得不谨慎行事。2021年上半年交出的成绩单依然有很多隐患,但利润率的提高或许是中洲控股回升的第一步。

作者:佚名